『三井住友カード ゴールド』を申し込むべきか迷っていませんか?

申し込みを考えている理由は特に下記の4つに当バーチャルカードてはまる方が多いのではないでしょうか。

- 広告などを見聞きしてゴールドカードが欲しくなった

- ゴールドカードの特典・サービスを利用したい

- インビテーションが来たりアップグレードができるけど迷っている

- ステータスの高いゴールドカードが欲しい

上記のような方でも、実は使うべきでない人もいるので、契約前にしっかりとカードの機能や条件を比較してから申し込まないと後悔するので注意しましょう。

このページでは、大手カード会社に3社勤務した経験を活かして『三井住友カード ゴールド』について以下の流れで全てご紹介します。

状況によって『三井住友カード ゴールド』よりももっと便利でお得に使えるカードもご紹介しています。

記事中で詳しく比較していますが、今は『Oliveフレキシブルペイ ゴールド』の方がポイントを多くもらえるためおすすめです。

全て読んでいただければ、契約後に後悔することなく、あなたが本当に選ぶべきクレジットカードかどうかがわかるでしょう。

1. 三井住友カード ゴールドはこんな人におすすめ!

『三井住友カード ゴールド』は三井住友カードが発行するゴールドカードで、年会費は税込11,000円です。

大手カード会社に3社勤務し、9千枚のカードを見てきた私の評価は以下のようになります。

以上のように、クレジットカードに求めるものによっておすすめできる人、できない人が分かれているカードです。

そこで『三井住友カード ゴールド』に興味を持っている方向けに、下記の4つの目的別のおすすめ度を示しました。

| あなたの目的 | おすすめ度 |

| ①広告などを見聞きしてゴールドカードが欲しくなった | ◎年会費の負担が少ないので、初めてや体験で持つのに最もおすすめ! |

| ②ゴールドカードの特典・サービスを利用したい | △他にもっと特典・サービスが良いカードがある |

| ③インビテーションが来たりアップグレードができるけど迷っている | ◯海外に行ったり飛行機に乗る機会が多いならおすすめ! |

| ④ステータスの高いゴールドカードが欲しい | ◎35年以上ゴールドカードサービスを行っており、歴史・知名度・信用度が業界でも抜群なのでおすすめ! |

あなたに当てはまる目的をクリックすると、その内容をすぐに見れます。

1-1. 広告などを見聞きしてゴールドカードが欲しくなった

あなたが下記のいずれかに当てはまる場合、『三井住友カード ゴールド』は最も良いゴールドカードと言えます。

- すでに「三井住友カード」で発行されているクレジットカードを使っている

- できるだけ低い年会費でゴールドカードを持ちたい

- 正社員で勤続年数が3年以上ある

- 長く安心して使い続けたいと考えている

他のブランドのゴールドカードと比較してみました。

| カード名 | 年会費(税込) | ポイント還元率 | 知名度 | サービスの安定性 |

| 11,000円

最大割引で4,400円 | 0.5%〜8.5% | ◎ | ◎ |

『ミライノ カード GOLD』※2023年11月30日をもって入会受付を終了 | 3,300円

年間100万円以上の利用などで次年度無料 | 0.5%〜1% | × | × |

| 11,000円 | 0.5%~1.5% | △ | × |

| 11,000円 | 0.29%~0.5% | ◯ | △ |

他社のゴールドカードは発行中止になって使えなくなったり、サービスの内容が大きく悪化したり、安心して長く使えないことがあります。

『三井住友カード ゴールド』にはそうしたリスクがほとんどなくとても良いゴールドカードですが、これまでに全く「三井住友カード」発行のクレジットカードを使ったことがないと、審査に通りにくい傾向にあります。

そのため、状況によって下記のカードを申し込んだ方が良いでしょう。

- 審査に自信がない:『三井住友カード(NL)』(左記のような一般カードを作って数ヶ月利用してからアップグレードを申し込む)

1-2. ゴールドカードの特典・サービスを利用したい

『三井住友カード ゴールド』は一般カードには付いていない下記の5つの特典・サービスが付いています。

| ゴールドカード | 一般カード | |

| サポートデスク | フリーダイヤル | 有料ダイヤル |

| カードに付く保険 | 金額や条件が良い | なかったり金額が少ない |

| 空港ラウンジ | 国内34・海外1空港無料 | 特典なし(有料で利用) |

| 国際ブランド特典 | 独自のゴールドカード特典を使える | いくつかの国で使える |

| 海外カード紛失・緊急発行手数料(税込) | 無料 | 11,000円 |

上記のようにゴールドカードとしての基本的な特典やサービスは利用できます。

しかしながら、それ以外のゴールドカード専用と言える特典はRelux(会員制宿泊予約サービス)で3,000円の割引と情報誌「VISA」「MY LOUNGE」の購読料を無料にできることぐらいしかありません。

そのため、たくさん特典やサービスを使いたい人は下記のようなカードを選ぶと良いでしょう。

- 買い物・旅行など数多くの特典がある:『アメリカン・エキスプレス・ゴールド・プリファード・カード』

- スポーツクラブ・旅行など数多くの特典がある:『セゾンゴールド・アメリカン・エキスプレス・カード』

- 10,000店舗以上で優待を受けられる:『エポスゴールドカード』

1-3. インビテーションが来たりアップグレードができるけど迷っている

あなたが下記のいずれかに当てはまる場合、『三井住友カード ゴールド』に変更した方が良いでしょう。

- カードの利用可能枠がギリギリ、または足りない

- 空港を年に4回以上利用する

- 海外へ出張や旅行へ年1回以上行く

- 年齢や立場的に金色の券面のカードが欲しい

基本的に『三井住友カード ゴールド』は空港の利用や、海外へ行く人向けのメリットが多いです。

『三井住友カード』などの一般カードを使っていると、インビテーションやアップグレードの案内が来ることもあるでしょう。

ですが、『三井住友カード ゴールド』の年会費は割引後でも4,400円(税込)するので、あなたのライフスタイルと使えるサービスが年会費と釣りあっていないと感じたら、そのまま今使っている一般カードを使い続けた方が良いでしょう。

1-4. ステータスの高いゴールドカードが欲しい

『三井住友カード ゴールド』はVISAカードと言えば三井住友カードが最初に出てくるくらい非常に知名度が高く、メガバンクの三井住友銀行のグループ企業が発行しているゴールドカードなので社会的信用も抜群にあります。

日本で初めてVISAカードを発行し深く関わりがあるため、日本ではVISAのプロパーカードのような位置付けにあります。

JCB・AMEX、Dinersのような国際ブランドが直接発行しているクレジットカードを「プロパーカード」と言い、VISAやMastercardにはプロパーカードはありません。

提携カードに比べてプロパーカードは審査が難しい分、ステータスが高いと見なされています。

三井住友カードが発行に関わっている3つのゴールドカードを比べてみました。

| カード名 | 年会費(税込) | ステータス | 開始時期 |

| 11,000円

最大割引で4,400円

初年度無料 | ◎ | 1982年4月 |

『三井住友カード プライムゴールド』【新規募集終了】 | 5,500円

最大割引で1,650円

初年度無料 | ◯ | 1989年4月 |

| 15,400円

最大割引で11,550円 | ◯ | 1984年以降 |

三井住友カード会社は創業50年以上経ってきて、ゴールドカードのサービスも1982年4月に開始し40年以上続いているという歴史は確かなステータスと言えます。

また、発行元がしっかりしている会社なため、百貨店や高級ブランドショップ・ホテルで出しても恥ずかしい思いをすることがなく、他人の目を気にせず使えます。

ブランドもVISAまたはMastercardなので世界中で使える便利さがあり、ゴールドカードでありながら年会費を安く抑えることができるので、おすすめです。

1章まとめ

ここまでをまとめると、『三井住友カード ゴールド』はゴールドカードの中でも長い歴史があって、安定したサービスを受けられてステータスが高いのに、割安な年会費で使えます。

そのため、下記のいずれかに当てはまる人は間違いなくおすすめです。

- 人目や場所を気にしないで使えるステータスの高いゴールドカードが欲しい

- 長く安心して使い続けたい

- 海外に年2回以上行く

- 安い年会費でゴールドカードを持ちたい

『三井住友カード ゴールド』公式ページ:

2章以降は、『三井住友カード ゴールド』についてより詳しくメリットや注意点などを説明するので、読みたい方だけ読んでください。

2. 三井住友カード ゴールドの3つのメリット

『三井住友カード ゴールド』は下記の3つのメリットがあります。

- 世間での知名度や信用度(ステータス)が高い

- 低い年会費でゴールドカードを持てる

- 海外旅行が快適にできるサービスが充実している

2-1. 世間での知名度や信用度(ステータス)が高い

『三井住友カード ゴールド』はメガバンクの三井住友銀行のグループ企業である三井住友カードが発行しているゴールドカードです。

日本で初めてVISAのクレジットカードを発行していて、ゴールドカードも1982年4月からサービスを開始し現在まで続いており、社会的知名度や信用度が抜群にあります。

30年ぶりに一新されたデザインは、光をイメージした先進的な印象を与え、使う場所や周りの目を気にせず堂々と安心して使えます。

2-2. 低い年会費でゴールドカードを持てる

『三井住友カード ゴールド』は年会費を割引してくれるサービスが豊富にあるため、ステータスの高いゴールドカードの中で最も年会費を安くすることができます。

| カード名 | 年会費(税込) | 割引後年会費(税込) |

| 『三井住友カード ゴールド』 | 11,000円 | 5,500円:初年度 4,400円:2年目以降 |

| 『JCBゴールド』 | 11,000円 初年度無料 | 6,000円:2年目以降 |

| 『アメリカン・エキスプレス・ゴールド・プリファード・カード』 | 39,600円 | ー |

※ー:割引がない

下記で、年会費が割引になる特典の詳細についてご紹介します。

年会費割引特典の詳細

年会費が割引になる特典を利用した場合、下の表の金額まで下がります(全て税込)

| 基本年会費 | 割引後年会費 | ||

| マイ・ペイすリボを申し込み※1 | WEB明細書サービスを申し込み※2 | マイ・ペイすリボ&WEB明細書サービスを申し込み | |

| 11,000円 | 5,500円 | 9,900円 | 4,400円 |

- ※1 マイ・ペイすリボへ登録し、年に1回以上カードを利用すれば年会費が割引

- ※2 過去1年間に6回以上の請求がある方が割引となり、翌年度以降の年会費が割引

- ※ 初年度は、マイ・ペイすリボの割引のみ適用となります。

リボ払いは不安なんだけど…

通常、リボ払いはリボ払い手数料が発生し、カードを使う人が損をする支払い方法なのでおすすめしません。

しかし、「マイ・ペイすリボ」は1回払いと同じ扱いになる全額支払い設定なら手数料を無料にできて、カードを年1回以上利用するだけで年会費の割引を受けられるのでおすすめです。

2020年10月2日追記

2021年2月年会費支払い分より「マイ・ペイすリボ」を登録のうえ、年1回以上のリボ払い手数料の支払いがないと年会費の優遇を受けられなくなりました。

『三井住友カード ゴールド(NL)』は20代でも作れて条件達成で年会費永年無料にできる!:2021年7月2日追記

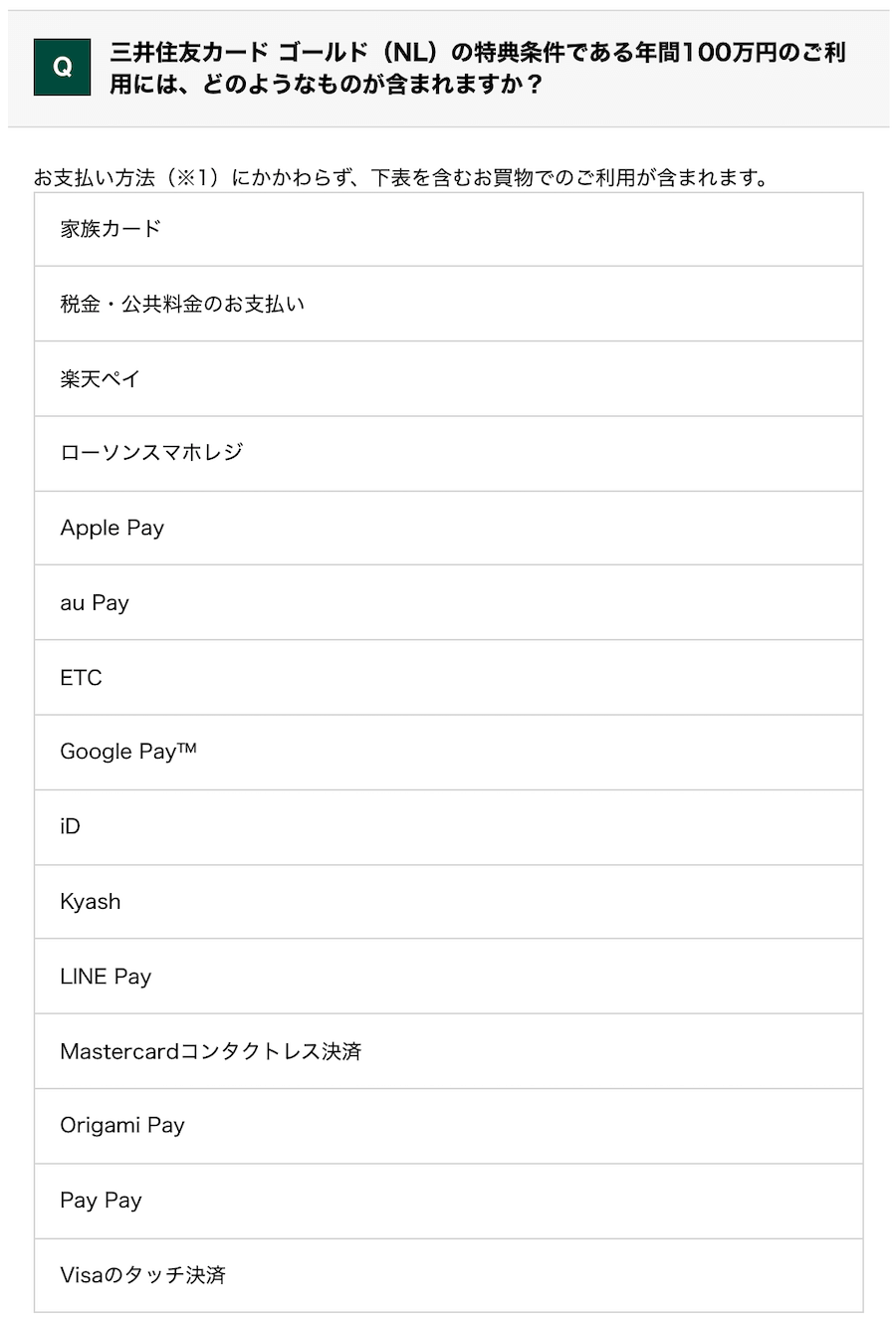

『三井住友カード ゴールド(NL)』は2021年7月1日より募集開始したゴールドカードで、満20歳以上で、本人に安定継続収入があるなら申し込みができて、年間100万円の利用で翌年以降の年会費永年無料で持てます[通常5,500円(税込)の年会費]

利用金額の集計対象となる利用先で年間100万円は少し難しい条件かもしれませんが、何か大きな支払いをする予定があるなど条件を達成できそうであれば、こちらを選ぶと年会費を気にしないで持ち続けることができます。

引用:三井住友カード よくあるご質問

なお、下記利用は100万円の利用金額の集計対象とならないので注意してください。

年会費(クレジットカード、ETCカード、PiTaPaカード)、三井住友カードつみたて投資(SBI証券)、

キャッシングリボ、海外キャッシュサービス、その他ローンの返済金、リボ払い・分割払い手数料、

交通系含む電子マネーへのチャージ、弊社発行プリペイドカードへのチャージ、スマートフォンアプリ「Vポイント」へのチャージ、

国民年金保険料、提携会社からの収納事務を委託された一部の保険料

『三井住友カード ゴールド』と『三井住友カード ゴールド(NL)』の違いは下表の通りです。

| 『ゴールド』 | 『ゴールド(NL)』 | |

| 申し込み対象者 | 満30歳以上で、本人に安定継続収入のある方 | 満20歳以上で、本人に安定継続収入のある方 |

| 年会費(税込) | 11,000円 最大割引で4,400円 | 5,500円 年間100万円の利用で翌年以降の年会費永年無料 |

| ボーナスポイント | 50万円(税込)ごとに2,500ポイント:上限10,000ポイント※2023年1月スタート | 毎年、年間100万円の利用で10,000ポイント還元 |

| その他のゴールド特典 | 空港ラウンジサービス 情報誌「VISA」「MY LOUNGE」 ドクターコール24 など | 空港ラウンジサービス など |

| カレンダープレゼント | 1部無料 | 対象外 |

| 紙の利用代金明細書発行手数料 | 無料 | 対象外(WEB明細のみ) |

| 海外・国内旅行傷害保険 | 最高5,000万円 家族も保険の補償対象 | 最高2,000万円 |

『Oliveフレキシブルペイ ゴールド』は対象のコンビニ・飲食店での利用で最大+8%のVポイント還元:2023年2月9日追記

2023年3月1日より『Oliveフレキシブルペイ ゴールド』が初年度年会費無料で発行されました。

公式ページで発表されている情報を元に下表で比較しましたが、『三井住友カード ゴールド(NL)』に比べてメリットが多くなります。

| 『Oliveゴールド』 | 『ゴールド(NL)』 | |

| 年会費(税込) | 5,500円 年間100万円の利用で翌年以降の年会費永年無料 | 5,500円 年間100万円の利用で翌年以降の年会費永年無料 |

| 国際ブランド | VISAのみ | VISA・Mastercard |

| 家族カード | あり | あり |

| 引き落とし口座 | 三井住友銀行のみ | 他の銀行も可能 |

| Vポイントアッププログラム(対象のコンビニ・飲食店での利用時) | 最大+8%のVポイント | ー ※いずれかのOliveカードを作成し、SMBC IDを紐づければ同じ還元率が適用 |

| Oliveアカウントの選べる特典 | 給与・年金受取200Pなど1〜2個選択 | ー |

| 支払い先による還元率の変動 | あり(デビットカードと処理され、下がる可能性も) | なし |

| 電子マネーiD支払い | デビットカードのみ ポイント優遇対象外 | クレジットカード ポイント優遇あり |

| 支払い日 | 26日のみ | 10日または26日 |

| 追加カードの発行 | 三井住友カードWAONなど一部不可 | 全て作成可 |

| ATMでの1円単位のリボ払い返済 | 不可 | 可能:三井住友銀行・三菱UFJ銀行※・りそな銀行※の有人店舗ATM ※店舗・機種によっては不可 |

家族カードや引き落とし口座などのこだわりがなければ、『Oliveフレキシブルペイ ゴールド』の方がより多くポイントがもらえるなどの優遇を得られます。

2-3. 海外旅行が快適にできるサービスが充実している

『三井住友カード ゴールド』は標準的なゴールドカードのサービスが利用できるので、海外への出張や旅行回数が多い人は下記の3つの便利なサービスを利用できます。

- 海外での利用に困らない

- 空港ラウンジの無料利用

- 旅行保険の補償金額が高い

海外での利用に困らない

『三井住友カード ゴールド』は選べる国際ブランドがVISAかMastercardなので、海外での利用でも困りません。

どちらを選んでもカードとしての機能に差がないのですが、今あなたが持っていない方のブランドを選んだ方が、支払い方法を増やせるので安心です。

その他には下表のようなメリット・デメリットがあるので、あなたのライフスタイルに合う方を選んでください。

| ブランド名 | メリット | デメリット |

| VISA | ・発行数・シェア世界1 ・ほぼどこでも使える | ・海外利用時の為替手数料が最安じゃない |

| Mastercard | ・海外利用時の為替手数料が最安 | ・VISAに比べると使えない場所がある(主に海外) |

VisaブランドもApple Payに対応!:2021年5月11日追記

2021年5月11日より、VisaブランドでもApple Payに対応が開始されました。

引用:Visa

Visa公式ページで「いつでも、どこでもApple PayのSuicaやPASMOのチャージが簡単に」という表記があるため、Mastercardと同様に制限なくApple Payを使えるようになったと言えます。

以前はVisaでのApple Pay利用に制限があったためデメリットとしてご紹介し、Mastercardでメリットとしていましたが、仕様変更のため、削除しました。

空港ラウンジの無料利用

『三井住友カード ゴールド』は国内34空港/海外1空港のラウンジを無料で利用することができます。

国際線の場合は搭乗ゲートまで余裕を持って移動していなければならないため、手続きが終わると飛行機に搭乗するまでの時間長く待っていなければなりませんが、ラウンジを利用することで待ち時間を有効に活用できます。

出典:羽田空港

電源・Wi-Fi・ドリンク・軽食を無料で利用できるだけなく、アルコールなどの一部の飲み物やシャワー・マッサージチェアなどを有料で利用できるところもあります。

ラウンジの利用料金は1,000円前後ですが、『三井住友カード ゴールド』と当日の搭乗券を提示することで無料で利用できます。

年5回以上ラウンジを利用する人は、それだけで年会費の元が取れる計算になります。

『三井住友カード ゴールド』で使える詳しい空港名を知りたい方は空港ラウンジを参照してください。

旅行保険の補償金額が高い

ゴールドカードなので、一般カードに付く保険に比べて条件が良くなります。

特に海外旅行保険は補償額が高くなります。

| カード名 | 『三井住友カード ゴールド』 | 『三井住友カード』 |

| 補償条件 | 自動付帯(一部利用付帯)※ | 利用付帯 |

| 傷害死亡・傷害後遺傷害 | 合計:5,000万円 自動付帯:1,000万円 利用付帯:4,000万円 | 2,000万円 |

| 傷害・疾病治療 | 300万円 | 50万円 |

| 賠償責任 | 5,000万円 | 2,000万円 |

| 携行品損害 (免責3,000円) | 1旅行中50万円 | 1旅行中15万円 |

| 救援者費用 | 500万円 | 100万円 |

※4月16日より利用付帯へ改悪

- 自動付帯:カードを持っているだけで適用

- 利用付帯:カードで旅費の支払いが必要

上記のように、一般カードに比べてどの項目も補償金額が非常に高く、条件が良いことが分かります。

特に海外では日本と医療の制度が違うため、ちょっとした怪我や病気で病院を受診すると数万円、入院や手術を受けると数百万円もかかってしまうことが珍しくありません。

ゴールドカードは持っているだけで保険が付くので、多額の医療費などを払う危険性を減らすことができて安心です。

『三井住友カード ゴールド』に付く保険の詳しい内容を知りたい方は保険情報を参照してください。

また、ゴールドカードに付く海外旅行保険についてさらに詳しい情報を知りたい人は「最高の海外旅行保険が付くゴールドカード4選」も参考になります。

3. 三井住友カード ゴールドの4つの注意点

この章では『三井住友カード ゴールド』の注意点を4つ挙げていきます。

- 基本還元率が低い

- 他のゴールドカードに比べて特典が少ない

- 新規での申し込みは審査に通りにくい

- iDの利用でしかポイントが貯まらないなど電子マネーとの相性が良くない

3-1. 基本還元率が低い

基本還元率が0.5%と高くありません。

ポイント還元率を重視するのなら、下記の2枚のゴールドカードがおすすめです。

| カード名 | ポイント還元率 | 年会費(税込) | 特徴 |

| 『Orico Card THE POINT PREMIUM GOLD』 | 1〜2% | 1,986円 | 電子マネーやネットショッピングで還元率が上がる |

| 『dカード GOLD(ゴールド)』 | 1%〜10% | 11,000円 | ドコモ対象料金のポイントが10%貯まる。ケータイ補償が3年間10万円付く |

日常生活でのポイント還元率は以前に比べてUP!

「対象のコンビニ・飲食店で最大7%還元」など、日常生活で下記の手段や方法を使うことでポイントを多くもらえるようになりました。

そのため、以前に比べてポイントを貯めにくいと感じる事はほぼなく、高還元率カードと同じように使えます。

- 対象のコンビニ・飲食店で最大7%還元:Apple Pay/ Google Payでのタッチ決済(Visaのタッチ決済・Mastercardコンタクトレス)で支払いをするとポイント最大7%還元

- ポイントUPモール:AmazonやYahoo!ショッピングなどのネットショッピングで最大20倍

- ココイコ!:有名百貨店やショッピングモールなどに行く前にエントリーするだけで最大18倍

- 年間利用ボーナス※2024年6月以降サービス終了:年間利用金額50万円(税込)ごとに2,500ポイント、最大10,000ポイント

- マイ・ペイすリボ※2024年6月以降サービス変更:利用代金の請求月に「リボ払い手数料」の請求があるとポイント還元率+0.5%

それぞれの項目について、もう少し詳しくご紹介します。

対象のコンビニ・飲食店で最大7%還元

対象店舗のコンビニ・飲食店でApple Pay/ Google Payでのタッチ決済(Visaのタッチ決済・Mastercardコンタクトレス)で支払いをするとポイント最大7%(※1)還元されます。

引用:三井住友カード

2023年1月12日よりガスト・バーミヤンなどのすかいらーくグループの飲食店16銘柄が追加されました。

引用:三井住友カード

ポイントUPモール

ポイントUPモールとは三井住友カードが運営するショッピングモールです。

引用:ポイントUPモール

『三井住友カード ゴールド』のような三井住友カードが発行しているカードを持っている人が、ポイントUPモールを通じて買い物をするとクレジットカードのポイントが2〜20倍貯まります。

次のような有名なお店も含まれますが、ボーナスポイントが少ないのでよくネットショッピングをする人は他のゴールドカードを使った方がポイントを貯めやすいです。

| 『三井住友カード ゴールド』 | 『JCBゴールド』 | 『Orico Card THE POINT PREMIUM GOLD』 | |

| Amazon | 1% | 1.5% | 2.5% |

| Yahoo!ショッピング | 1% | 1% | 2.5% |

| 楽天市場 | 1% | 1〜10% | 1〜17% |

| ユニクロ | 1% | 1% | 2.5% |

| ハンズ | 1.5% | 1% | 3% |

ココイコ!

ココイコ!は事前にエントリーをして、街にあるお店でカードを利用するとポイントやキャッシュバックの特典が受け取れるサービスです。

引用:ココイコ!

ただし、百貨店や首都圏など人口の多い都市にあるお店が対象であることが多く、「びっくりドンキー」のような全国チェーンでも地方は対象外になります。

住んでいる場所によってはほとんど使えるお店がないのが欠点です。

年間利用ボーナス:2024年6月以降サービス終了

『三井住友カード ゴールド』は年間利用金額50万円(税込)ごとに2,500ポイント、最大で年会費(税抜)相当の10,000ポイントがもらえます。

引用:三井住友カード

マイ・ペイすリボ※2024年6月以降サービス変更

支払い金額を自分で決められるリボ払い方法に設定し、利用代金の請求月に「リボ払い手数料」の請求があるとポイント還元率が+0.5%になります。

これまでのポイント特典「Vポイント+0.5%還元」は2024年6月30日で終了となり、「対象店舗でVポイント+2%還元」(※1)「毎月タダチャン!」(※2)からポイント特典を選ぶことになります。

※1 対象のコンビニ・飲食店でのご利用金額を2%ポイント還元いたします。

※2 1日~末日までのご利用金額の合計が5,000円(税込)以上あれば、2人に1人の確率で1等から3等のいずれかが当たる!1等最大全額タダ(上限10万ポイント)のチャンス!

本特典を継続して希望する場合、2024年6月3日~6月30日までに専用ページにて手続きが必要です(手続きにはVpassログインが必要です)

手続きがない場合は2024年7月1日以降はAコース「対象店舗でVポイント+2%還元」に変更となります。

出典:三井住友カード

上記のいずれも希望しない方は、<Bコース>毎月タダチャン!を選びましょう。

出典:三井住友カード

支払い金額の設定をあなたが普段使う金額よりも少なめにしておいて、請求金額が決定したらV-Pass(三井住友カードのWebサービス)から増額して、残高を999円未満にすると最小のリボ手数料負担にできます。

ただ、毎月増額の手続きをしなければならないことや、金額の調整に失敗するともらえるポイントよりも多くのリボ手数料を払って損をするので、そうした作業をミスなくできる自信のある方以外にはおすすめしません。

クレジットカードで投資信託の購入でポイントを貯めたい方にもおすすめ:2021年6月30日追記

2021年6月30日よりSBI証券でクレジットカードで投資信託が買える投信積立サービス「三井住友カード つみたて投資」が開始されました。

通常、投資信託などの投資商品は現金でしか購入できませんが、新たに始まった「三井住友カード つみたて投資」なら月5万円までクレジットカードで投資信託を購入できて、購入分もVポイントが貯まります。

2024年から新NISAのつみたて投資枠での購入にも使えるので、これを機会に老後の2,000万円不足に備えて投資を始めるとカードのポイント分お得です。

3-2. 他のゴールドカードに比べて特典が少ない

1章でも少し触れましたが、『三井住友カード ゴールド』は他社のゴールドカードに比べて特典が少ないです。

ゴールドカードに付く下記のような標準的な優待・サービスは付きます。

- フリーダイヤルのゴールドデスク

- 高額な旅行・買物保険

- 国内空港ラウンジの無料利用

ですが、それ以外の特典はRelux(会員制宿泊予約サービス)で3,000円の割引と情報誌「VISA」「MY LOUNGE」の購読料を無料にできることぐらいしかありません。

ゴールドカードならではの豊富な特典やサービスを使いたい人は下記のようなカードを選ぶと良いでしょう。

- 買い物・旅行など数多くの特典がある:『アメリカン・エキスプレス・ゴールド・プリファード・カード』

- スポーツクラブ・旅行など数多くの特典がある:『セゾンゴールド・アメリカン・エキスプレス・カード』

- 10,000店舗以上で優待を受けられる:『エポスゴールドカード』

『エポスゴールドカード』はそのまま申し込むと年会費がかかってしまい損をします。年会費を永年無料にしたい方は「世界一わかりやすいマルイ『エポスゴールドカード』解説」の記事を参考にして下さい。

3-3. 新規での申し込みは審査に通りにくい

『三井住友カード ゴールド』はゴールドカードの中でもステータスが高い分、他社に比べて新規での申し込みは審査に通りにくい傾向にあります。

特に三井住友カードで発行しているクレジットカードの利用実績がない場合、審査に通るためには年収500万円以上が必要という口コミが多いです。

三井住友カードは多くの提携カードがあるので、下記の手段ですでに利用していないかどうか確認してみましょう。

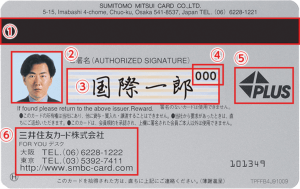

カードの発行会社の確認は裏面でわかる

自分の使っているカードが三井住友カードの発行かどうかを確認したい場合、カードの裏面を見ると分かります(写真では⑥の部分)

引用:三井住友VISAカード クレカの基礎知識

三井住友カード発行の利用実績があると作りやすい

『ANA カード』や『Amazon Mastercard』のような三井住友カードが提携して発行しているカードの利用実績があると作りやすくなります。

なぜなら、あなたがカードを作ってもたくさん使ってくれるのか、きちんと支払いをしてくれるのかすでに使っているカードからあなたの信用度がわかるからです。

インビテーション(招待状)が届いているならほぼ作れる!

さらに、すでに下記のような一般カードを利用していてゴールドカードへの案内が届いている場合は、ほぼ間違いなく作れます。

また、『三井住友カード プライムゴールド』のように30代になると更新時に『三井住友カード ゴールド』となるカードもあります。

年齢や年収・勤め先といった“属性”に自信がないけど『三井住友カード ゴールド』が欲しい方は、先に上記のような一般カードを作ってたくさんカードを利用して招待を待ったほうが作りやすいでしょう。

3-4. iDの利用でしかポイントが貯まらないなど電子マネーとの相性が良くない

電子マネーのチャージや利用にはEdy・nanaco・iD・PiTaPa・モバイルSuica・SMARTICOCAと幅広く対応していますが、ポイントが付くのはiDを利用した時とGoogle Pay経由でのモバイルSuicaチャージだけです。

Apple Pay/Google Payに対応

『三井住友カード ゴールド』はApple Pay/Google Payに対応しています。

出典:三井住友カード

そのため、電子マネーへのチャージでポイントを稼ぎたい人は年会費が無料の下記のカードを別に1枚持つことをおすすめします。

| カード名 | Edy | nanaco | モバイルSuica |

| 『エポスカード』 | 0.5〜1% | – | 0.5〜1% |

| 『リクルートカード』※ | 1.2%(Master/VISAのみ) | 1.2% | 1.2% |

※全電子マネー総額3万円/月までしかポイントの対象になりません。

4. まとめ

『三井住友カード ゴールド』に関しておすすめできる人や状況、メリット・注意点を解説しました。

『三井住友カード ゴールド』は、以下のようなメリットがあるとても便利なクレジットカードです。

- 世間での知名度や信用度(ステータス)が高い

- 低い年会費でゴールドカードのサービスを利用できる

- 海外旅行が快適にできるサービスが充実している

特に、『三井住友カード ゴールド』が発行されてから40年以上続いているという歴史と安定感は確かな信用に繋がり、どこで出しても恥ずかしくないステータスがあります。

『三井住友カード ゴールド』を利用することであなたの生活がより豊かで便利になることを祈っています。

『三井住友カード ゴールド』公式ページ:

カード詳細情報

この章では、『三井住友カード ゴールド』についての詳細情報を表にまとめました。

上記でご紹介した他にカードについて細かい情報を知りたい人だけお読みください。

また、参考情報として他の三井住友カードとのグレード別情報簡単比較表や年会費1.1万円以下で持てる主要ゴールドカードを一覧表にしています。

基本情報

| 年会費(税込) | 本会員 | 初年度 | 次年度以降 | 割引適用条件 | |

| 年会費 | 無料 | 11,000円 | ー | ||

| マイ・ペイすリボ申込 | ー | 5,500円 | マイ・ペイすリボへ登録のうえ、年1回以上のリボ払い手数料のお支払いがある | ||

| WEB明細書申込 | ー | 9,900円 | カード利用代金WEB明細書サービスの利用で過去1年間に6回以上の請求がある方 | ||

| マイ・ペイすリボ&WEB明細書サービス申込 | ー | 4,400円 | マイ・ペイすリボを指定およびカード利用代金WEB明細書サービスを申し込み、それぞれの条件を満たす | ||

| 家族会員 | 年会費 | 1人目無料、2人目から1,100円 | ー | ||

| マイ・ペイすリボ申込 | ー | 550円 | マイ・ペイすリボへ登録のうえ、年に1回以上カードを利用 | ||

| ー | ー | 無料 | 前年のお買物回数が3回以上の場合(1人目のみ) | ||

| 国際ブランド | VISA・Mastercard | ||||

| 申し込み対象 | 本会員 | 原則として、満30歳以上で、ご本人に安定継続収入のある方。 ※ゴールドカード独自の審査基準により発行させていただきます。 | |||

| 家族会員 | 本会員と生計を同一にする配偶者・ご両親・お子様(高校生を除く18歳以上)の方 | ||||

| 締め日・支払日 | 15日締め翌月10日払い/月末締め翌月26日払い ※選択可(土・日・祝日の場合は翌営業日) | ||||

| ショッピング | 利用可能枠 | 総利用枠50〜200万円 カード利用枠(カードショッピング) 50〜200万円 リボ払い・分割払い利用枠 0〜200万円 | |||

| 支払い方法 | 1回払い・2回払い・分割払い・リボ払い(「マイ・ペイすリボ」)・ボーナス一括払い | ||||

| キャッシング | 利用可能枠 | 0万円~50万円 | |||

| 支払い方法 | [国内] リボ払い(ATM・口座振込などで全額繰り上げ返済可能) [海外] 1回払い | ||||

ポイント情報

| ポイント名 | Vポイント(旧:ワールドプレゼントポイント) | ||

| 基本ポイント付与 | 200円(税込)利用で1ポイント付与(1ポイント=1円相当) | ||

| 還元率 | 0.5% | ||

| 有効期限 | ポイント獲得月から3年間 | ||

| 年間利用ボーナス(2023年1月スタート。2024年6月以降サービス終了) | 本会員の「カード加入月」~11ヵ月後末までを利用の対象期間として、50万円(税込)ごとに2,500ポイントを毎年プレゼント:年間条件ポイント10,000ポイント | ||

| ココイコ! | エントリーして街でカードを利用するとポイントやキャッシュバックの特典が受け取れるおトクなサービス | 有名百貨店やショッピングモールなど対象店舗でポイント最大18倍またはキャッシュバック8.5% | |

| つみたて投資ポイントアップ | SBI証券で積立可能な投資信託をクレジットカード決済すると、積立額に対して1%のVポイントが付与されます | ||

| マイ・ペイすリボ※2024年6月以降サービス変更 | リボ払いで支払うと、ポイントが2倍になります(還元率+0.5%)*2024年6月30日で終了。本特典を継続して希望する場合、2024年6月3日~6月30日までに専用ページにて手続きが必要です(手続きにはVpassログインが必要です)

「対象店舗でVポイント+2%還元」(※1)「毎月タダチャン!」(※2)からポイント特典を選ぶことになります。手続きがない場合は2024年7月1日以降はAコース「対象店舗でVポイント+2%還元」に変更となります。 ※1 対象のコンビニ・飲食店でのご利用金額を2%ポイント還元いたします。 ※2 1日~末日までのご利用金額の合計が5,000円(税込)以上あれば、2人に1人の確率で1等から3等のいずれかが当たる!1等最大全額タダ(上限10万ポイント)のチャンス! ※利用代金の請求月に「リボ払い手数料」の請求があることが条件 | ||

| 対象のコンビニ・飲食店で最大7%還元 | 対象のコンビニ・飲食店でApple Pay/ Google Payでのタッチ決済(Visaのタッチ決済・Mastercardコンタクトレス)で支払いをすると、利用金額200円(税込)につき最大7%ポイントが還元されます。 | ||

| オンラインモール | ポイントUPモール | 対象ショップでポイントが2〜20倍たまる! | |

| 交換先 | 1P以上1P単位、1P→1円:キャッシュバック、VポイントPayアプリ(プリペイド)・Visaプリペイド、かぞくのおさいふへのチャージにチャージ、SBI証券の投資信託の買付 45P以上、1P→1円:SMBCダイレクトでの振込手数料割引(3割引・5割引・全額割引) 500P以上500P単位、1P→0.5マイル:ANA、フライングブルー、ブリティッシュエアAvios 500P以上500P単位、1P→0.6マイル:ANA(三井住友カードが発行するANAカードを所持し、そのANAカードから交換する場合) 500P以上500P単位、1P→0.8P:WAONポイント「三井住友カードWAON」に移行、WAONポイントその他のWAONカードに移行※2024年4月22日以降はTポイントとID連携した場合に可能 500P以上500P単位、1P→0.8P:nanaco、ヨドバシゴールドポイント、ベルメゾン・ポイント、ジョーシンポイント、ビックポイント※2024年4月22日以降はTポイントとID連携した場合に可能 500P以上500P単位、1P→0.8円:スターバックス カード、タリーズ カード、Amazonギフト券、Google Play ギフトコード、Apple Gift Card※2024年4月22日以降はTポイントとID連携した場合に可能 500P以上500P単位、1P→8P:PiTaPaショップdeポイント※2024年4月22日以降はTポイントとID連携した場合に可能 1,000P以上:景品交換※2024年4月22日以降はTポイントとID連携した場合に可能 4,000P:JAF継続年会費 5,500P以上:VJAギフトカード | ||

追加カード(電子マネー)情報

| カード名 | 年会費・発行手数料 | ポイント付与 | 備考 |

| ETCカード | 年:550円(税込) 発:無料 | 200円(税込)利用で1ポイント | 初年度年会費無料。2年目以降も、前年1回以上の利用で年会費無料 |

| iD | 無料 | 200円(税込)利用で1ポイント | カードに付けられる(一体型) 他におサイフケータイ機能付きスマホ・携帯や専用カードでも利用可能 |

| WAON | 年:無料 発:300円(税込) | なし | クレジットチャージ・オートチャージが利用できる |

| Apple Pay | 無料 | iD:200円(税込)利用で1ポイント | Suicaチャージできるが、Vポイントは付かない |

| Google Pay | 無料 | iD:200円(税込)利用で1ポイント | Suicaチャージできるが、Vポイントは付かない |

| PiTaPaカード | 無料 | なし | 1年間に一度もPiTaPaの利用(交通・ショッピング)がない場合は、会員さま1名につきPiTaPa維持管理料1,100円(税込)が必要 |

| バーチャルカード | 年:330円(税込) 無料:初年度・条件を満たせば | 200円(税込)利用で1ポイント | インターネット決済専用(利用枠10万円まで) マイ・ペイすリボを申し込みで前年度のカードの利用がある方は年会費が無料 |

| プラスEXカード【エクスプレス予約サービス(プラスEX会員)】 | 年:1,100円(税込) | 200円(税込)利用で1ポイント | ー |

| プライオリティ・パス | ー | ー | ー |

保険情報

| 海外旅行保険(利用付帯) | 補償条件 | 当該カードにて事前に旅費などをクレジット決済すると、満たした時点以降の旅行期間が責任期間になります。 補償期間は、補償選択締め切り(毎月20日)後翌月1日午前0時から1年間で、責任期間は、補償期間かつ会員資格が有効な期間中に開始された旅行期間(海外旅行の目的で日本の居住を出発してから日本の住居に帰着するまでの間で、かつ日本出国日前日の午前0時から日本入国日翌日の午後12時(24時)までの間)中とします。 ただし、日本出国日から3ヵ月後の午後12時までを限度とします。 | |||

| 傷害死亡・傷害後遺傷害 | 最高5,000万円 | ||||

| 傷害・疾病治療 | 300万円 | ||||

| 賠償責任 | 5,000万円(1事故の限度額) | ||||

| 携行品損害 | 50万円(自己負担:1事故につき3,000円)(1旅行中かつ1年間の限度額) | ||||

| 救援者費用 | 500万円(1年間の限度額) | ||||

| 家族特約 | 傷害死亡:最高1,000万円、治療:200万円、疾病:200万円、賠償:2,000万円、携行品:50万円、救援者:200万円 | ||||

| 対象者 | ・本会員と生計を共にする19歳未満の同居の親族 ・本会員と生計を共にする19歳未満の別居の未婚の子 ※親族とは、6親等以内の血族または3親等以内の姻族 | ||||

| 国内旅行保険(利用付帯) | 補償条件 | 当該カードにて事前に旅費などをクレジット決済すると、満たした時点以降の旅行期間が責任期間になります。 被保険者が公共交通乗用具に乗客として搭乗中の急激かつ偶然な外来の事故によるケガが原因 被保険者が宿泊施設に宿泊中に火災・破裂・爆発によって被ったケガが原因 被保険者が宿泊を伴う募集型企画旅行参加中の急激かつ偶然な外来の事故によるケガが原因 | |||

| 傷害死亡・傷害後遺傷害 | 最高5,000万円 | ||||

| 傷害入院 | 日額 5,000円 | ||||

| 傷害手術 | 最高 20万円 | ||||

| 傷害通院 | 日額 2,000円 | ||||

| 家族特約 | ー | ||||

| お買物安心保険(動産総合保険) | 補償内容 | 当該カードを利用して、補償期間中に購入した商品が購入日および購入日翌日(配送等による場合には商品の到着日)より200日以内に、破損、盗難、火災などの偶然な事故により損害を被った場合に、補償 | |||

| 年間補償限度額 | 300万円 | ||||

| 自己負担額 | (1回の事故につき)3,000円 | ||||

| カード盗難保険 | カードが不正利用された場合も、特別な場合を除き届出日の60日前からその損害を補償 | ||||

| インターネットショッピング保険 | VpassID安心サービス | VpassID・パスワードまたはクレジットカ-ド番号が、第三者によりインターネットショッピングで不正利用された場合、弊社へのお届け日から60日前にさかのぼり補償 | |||

空港ラウンジ

| 国内空港ラウンジ | 34空港49ラウンジ | [北海道] 旭川空港 新千歳空港 函館空港 [東北] 青森空港 秋田空港 仙台空港 [中部] 新潟空港 富山空港 小松空港 中部国際空港 富士山静岡空港 [関東] 羽田空港 成田国際空港 [近畿] 伊丹空港 関西国際空港 神戸空港 [中国] 岡山空港 広島空港 米子空港 山口宇部空港 出雲縁結び空港 [四国] 徳島空港 高松空港 松山空港 高知空港 [九州] 北九州空港 福岡空港 佐賀空港 長崎空港 熊本空港 宮崎空港 大分空港 鹿児島空港 [沖縄] 那覇空港 | |||

| 海外空港ラウンジ | [ハワイ]ダニエル・K・イノウエ国際空港 | ||||

サービス・特典情報

| 特典内容 | ・ゴールドデスクでのフリーダイヤル電話対応 ・ドクターコール24 日本国内での急病やケガ、あるいは病院に行くほどではないけれどもちょっと心配なことなど、毎日の生活の中で生じる医療・ストレス・健康の不安について、医師・看護師・保健師などの専門スタッフがお電話で24時間・年中無休でご相談に応じます。ご相談は無料です。 ・一流旅館・ホテル宿泊予約プラン by Relux 通常の「Relux」が提供している価格(最低価格を保証)から、さらに3,000円を割引 ・公演チケット 宝塚歌劇団など会員だけの先行販売や優待割引公演も。毎月10日頃・25日頃に最新の情報に更新 ・Vpassチケット ・カード会員限定の宝塚歌劇貸切公演があったり宝塚歌劇のチケットを優先的に取れる ・三井住友VISAカード特製カレンダープレゼント 毎年1部無料でプレゼントされる(年末の応募期間に申し込みが必要) ・VJトラベルデスク ・海外旅行保険「ネットde保険@とらべる」 ・VJデスク ・GlobePass 加盟店優待プログラム ・世界のお得なお店ガイド ・ハーツならHDLT(運転免許証翻訳フォーム)発行料無料で国際運転免許証が不要 ・会員情報誌を無料配送:情報誌「VISA」(VISA会員)、情報誌「MY LOUNGE」(Mastercard会員)年間購読料 3,364円(税込) 年10回配本 | |||

三井住友カードグレード別情報簡単比較

三井住友カードの主要クレジットカードを、グレード別に情報を簡単に比較できるよう表にまとめました。

カード名 | 三井住友カード(NL) | 三井住友カード プライムゴールド | 三井住友カード ゴールド | 三井住友カード プラチナ | |

| 申し込み対象 | 本会員 | 満18歳以上の方(高校生は除く) | 満20歳以上30歳未満で、ご本人に安定継続収入のある方 | 満30歳以上で、ご本人に安定継続収入のある方 | |

| 家族会員 | 生計を共にする配偶者、満18歳以上のお子さま(高校生を除く)、ご両親 | ||||

| ポイント還元率 | 0.5%(200円で1ポイント) | ||||

| ブランド | VISA/Mastercard | ||||

| 年会費(税込) | 本会員 | 永年無料 | 1,650円:割引後 5,500円 | 4,400円:割引後 11,000円 | 55,000円 |

| 家族会員 | 永年無料 | 無料:1人目 1,100円:2人目から 550円:割引後 | 無料 | ||

| ショッピング | 利用可能枠 | 10〜80万円 | 50〜200万円 | 300万円〜 | |

| 電子マネー ○ポイントも付く △チャージのみ | Edy | △ | |||

| nanaco | △ | ||||

| モバイルSuica | ○(Google Pay経由) | ||||

| iD | ○ | ||||

| PiTaPa | △ | ||||

| SMART ICOCA | △ | ||||

| WAON | △ | ||||

| 国内旅行保険 | 適用条件 | ー | 利用付帯 | 自動付帯 | |

| 傷害死亡・傷害後遺傷害 | ー | 合計:5,000万円 自動付帯:1,000万円 利用付帯:4,000万円 | 1億円 | ||

| 傷害入院 | ー | 日額 5,000円 | |||

| 傷害手術 | ー | 最高20万円 | |||

| 傷害通院 | ー | 日額 2,000円 | |||

| 家族特約対象 | ー | ||||

| 海外旅行保険 | 適用条件 | 利用付帯 | 利用付帯 | 自動付帯 | |

| 傷害死亡・傷害後遺傷害 | 2,000万円 | 5,000万円 家族 1,000万円 | 1億円 家族 1,000万円 | ||

| 傷害・疾病治療 | 50万円 | 300万円 家族 200万円 | 500万円 家族500万円 | ||

| 賠償責任 | 2,000万円 | 5,000万円 家族 2,000万円 | 1億円 家族1億円 | ||

| 携行品損害(自己負担:1事故につき3,000円)(1旅行中かつ1年間の限度額) | 15万円 | 50万円 家族 50万円 | 100万円 家族100万円 | ||

| 救援者費用 | 100万円 | 500万円 家族 200万円 | 1,000万円 家族1,000万円 | ||

| 家族特約対象 | ー | 本会員と生計を共にする19歳未満の同居の親族 本会員と生計を共にする19歳未満の別居の未婚の子 ※親族とは、6親等以内の血族または3親等以内の姻族 | 本会員の配偶者 本会員と生計を共にする同居の親族 本会員と生計を共にする別居の未婚の子 親族とは6親等以内の血族または3親等以内の姻族 | ||

| 航空機遅延保険 | ー | ー | ー | 海外:自動付帯 国内:利用付帯 | |

| お買い物安心保険 | 補償限度額 | 100万円 | 年間300万円まで | 500万円 | |

| 自己負担額(1回の事故につき) | 3,000円 | ||||

| 空港ラウンジ | 国内 | ー | 旭川空港 新千歳空港 函館空港 青森空港 秋田空港 仙台空港 新潟空港 羽田空港 成田国際空港 富山空港 小松空港 中部国際空港 富士山静岡空港 伊丹空港 神戸空港 関西国際空港 岡山空港 米子空港 広島空港 山口宇部空港 出雲縁結び空港 松山空港 徳島空港 高松空港 高知空港 北九州空港 福岡空港 佐賀空港 長崎空港 熊本空港 宮崎空港 大分空港 鹿児島空港 那覇空港 | ||

| 海外 | ー | [ハワイ]ダニエル・K・イノウエ国際空港 | 1,400か所以上(※プライオリティ・パス) | ||

| 同伴者 | 有料 | 1名無料(国内) | |||

年会費1.1万円以下の主要ゴールドカード一覧表

格安ゴールドカードやヤングゴールドカードを含む、年会費1.1万円以下で持てる主要なゴールドカードを一覧表にしました。

| カード名 | 年会費(税込) | ポイント還元率 | 申し込み条件(年齢) +安定継続した収入がある |

| 『イオンゴールドカード』 | 無料:招待制 | 0.5%〜1% | 18歳以上(高校生は除く) |

| 『セブンカード・プラス(ゴールド)』 | 無料:招待制 | 0.5%〜1.5% | 18歳以上(高校生は除く) |

| 『JQ CARDエポスゴールド』 | 無料:初年度、前年1回利用 永年無料:条件達成時 5,000円:前年未使用 | 0.5%〜2.5% | 20歳以上(学生を除く) |

| 『エポスゴールドカード』 | 永年無料:条件達成時 5,000円:通常 | 0.5%〜2.5% | 18歳以上(学生を除く) |

| 『JQ CARDセゾンGOLD』 | 永年無料:条件達成時 11,000円 | 0.5%〜3.5% | 18歳以上 |

| 『Oliveフレキシブルペイ ゴールド』 | 永年無料:条件達成時 5,500円:通常 | 0.5%〜20% | 20歳以上 |

| 『三井住友カード ゴールド(NL)』 | 永年無料:条件達成時 5,500円:通常 | 0.5%〜10% | 20歳以上 |

| 『SAISON GOLD Premium』 | 永久無料:条件達成時 11,000円:通常 | 0.5%〜5% | 18歳以上 |

| 『りそなゴールド《セゾン》』 | 無料:条件達成時 11,000円:通常 | 0.5% | 20歳以上 |

| 『OPクレジット ゴールド』 | 無料:条件達成時 11,000円:通常 | 0.5%~10% | 20歳以上 |

| 『apollostation THE GOLD』 | 無料:条件達成時 11,000円 | 1% | 25歳以上で安定収入のある方 |

| 『セゾンローズゴールド・アメリカン・エキスプレス・カード』 | 無料:初年度、前年1回利用 11,000円:前年未使用 | 0.75%~1.0% | 18歳以上 |

| 『Orico Card THE POINT PREMIUM GOLD』 | 1,986円 | 1%~2% | 18歳以上 |

| 『Premium Gold』 | 0.5%~1.1% | ||

| 『京急プレミア ポイント ゴールド HANEDA AIRPORT PLUS』 | 2,095円 | 0.5%~6% | 18歳以上(高校生は除く) |

| 『楽天ゴールドカード』 | 2,200円 | 1%~3% | 20歳以上 |

| 『JCB GOLD EXTAGE』 | 無料:条件達成時 3,300円 | 0.5%~1.5% | 20歳以上29歳以下 |

| 『i Gold』 | 3,300円 | 0.5%~1.1% | 18歳以上 |

| 『P-oneカード<G>』 | 0.3%+1%OFF | 18歳以上(高校生を除く) | |

| 『TRUST CLUB エリートカード』 | 0.5% | 所定の基準を満たす方 | |

| 『TRUST CLUB プラチナマスターカード』 | |||

| 『UCカード ヤングゴールド』 | 0.5% | 20歳以上、30歳未満のお勤めの方 | |

| 『UCSゴールドカード』 | 0.5%~1.0% | 勤続5年以上、本人年収500万円以上で30歳以上の方 | |

| 『三井住友カード ゴールド』 | 4,400円:割引時 11,000円:通常 | 0.5%~8.5% | 30歳以上 |

| 『ジャックスカードゴールド』 | 5,500円 | 0.5%~1.5% | 20歳以上 |

| 『アプラスゴールドカード』 | 0.5%~1% | 20歳以上(学生を除く) | |

| 『エムアイカード ゴールド』 | 1%~3% | 18歳以上 | |

| 『TOKYU CARD ClubQ JMB ゴールド』 | 6,600円 | 1%~10% | 20歳以上 |

| 『JCBゴールド』 | 11,000円 | 0.5%~2.5% | 20歳以上 |

| 『ゴールドカードセゾン』 | 11,000円 | 0.5%~1.0% | 学生・未成年を除く連絡が可能な方 |

| 『セゾンゴールド・アメリカン・エキスプレス・カード』 | 0.75%~1.0% | 18歳以上(高校生は除く) | |

| 『セントレアゴールドカード』 | 0.5%~8.0% | 20歳以上(学生を除く) | |

| 『タカシマヤカード≪ゴールド≫』 | 1%~10% | 22歳以上(学生を除く) | |

| 『ビューゴールドプラスカード』 | 11,000円 | 0.5%~1.03% | 20歳以上 |

| 『三井住友トラストVISAゴールドカード』 | 0.5%~0.8% | 30歳以上 | |

| 『みずほマイレージクラブカード ゴールド』 | 0.5% | 25歳以上で年収500万円以上かつみずほ銀行に普通預金口座をお持ちのの方 | |

| 『三菱地所グループCARDゴールド』 | 11,000円 | 1%~3% | 25歳以上 |

| 『ヤマダLABI ゴールドカード』 | 1%~1.5% | 18歳以上(高校生は除く) | |

| 『ミライノ カード Travelers Gold』 | 0.6%~1.2% | 18歳以上(高校生は除く)学生可能 | |

| 『ライフカード ゴールド』 | 0.5%~1.5% | 23歳以上 | |

| 『楽天プレミアムカード』 | 11,000円 | 1%~7% | 20歳以上 |

| 『au PAY ゴールドカード』 | 1%~1.5% | ||

| 『DCゴールドカード』 | 0.29%~0.5% | 30才以上で、一定以上の安定した収入があり、勤続年数または営業年数(自営の場合)が5年以上の方 | |

| 『dカード GOLD』 | 1%~10% | 20歳以上(学生は除く) | |

| 『Orico Card THE GOLD PRIME』 | 11,000円 | 1%~1.5% | 18歳以上 |

| 『JAゴールドカード クレジットカード単機能型』 | 0.29%~1.65% | 25歳以上 | |

| 『MICARD+ GOLD』 | 1%~10% | 18歳以上(高校生は除く) | |

| 『三菱UFJカード ゴールドプレステージ』 | 0.5%*〜 *グローバルポイントの金額相当表記は、1ポイント5円相当の商品に交換の場合となります。交換商品により、換算額が異なります。 | 20歳以上(学生を除く) | |

| 『P-oneカード<Premium Gold>』 | 0.3%~0.9%+1%OFF | 18歳以上(高校生は除く) | |

| 『TOYOTA TS CUBIC CARD ゴールド』 | 1%~1.5% | 30歳以上 | |

| 『Tokyo Metro To Me CARD ゴールド』 | 11,000円 | 0.6%~+メトポ(乗車回数による) | 25歳以上 |

| 『Tokyo Metro To Me CARD PASMO ゴールド』 | |||

| 『Tokyo Metro To Me CARD UCゴールドカード』 | 0.5%~+メトポ(乗車回数による) | 25歳以上で年収500万円以上の方 | |

| 『UCカードゴールド』 | 0.5% | UC:20歳以上で安定収入のある方 セゾン:25歳以上で年収500万円以上の方 | |

| 『大丸松坂屋ゴールドカード』 | 1%~6.3% | 25歳以上 |

※カードの利用ポイントの他に東京メトロの乗車時などでたまるメトロポイントの量によって還元率が上がる

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)